Antreprenoriat

De ce sunt importanți indicatorii de lichiditate pentru o afacere mică?

iulie 16, 2020

Dacă ești antreprenor, datele financiare ar trebui să-ți fie oricând la îndemână; mai mult decât atât, ar trebui le consideri ca fiind prietene de nădejde atunci când vine vorba de administrarea afacerii tale.

Informațiile financiare pot fi găsite în mai multe documente, iar abilitatea de a înțelege și de a extrage esențialul din acestea este crucială. Din păcate, documente precum bilanțul sau contul de profit și pierdere nu îți oferă o imagine completă asupra afacerii tale — de aceea este recomandat să iei în considerare și alți indicatori financiari care să îți facă viața mai ușoară.

Importanța indicatorilor financiari

Indicatorii financiari sunt utilizați pentru a măsura performanța și poziționarea unei companii în comparație cu altele din același domeniu.

Dacă vrei să afli mai multe despre starea generală a afacerii tale, trebui să începi să măsori și să urmărești progresul în diferite arii folosind anumiți indicatori. Unul dintre obiectivele generale ar trebui să fie sustenabilitatea constantă a modelului de operare al companiei și creșterea valorii afacerii ca investiție.

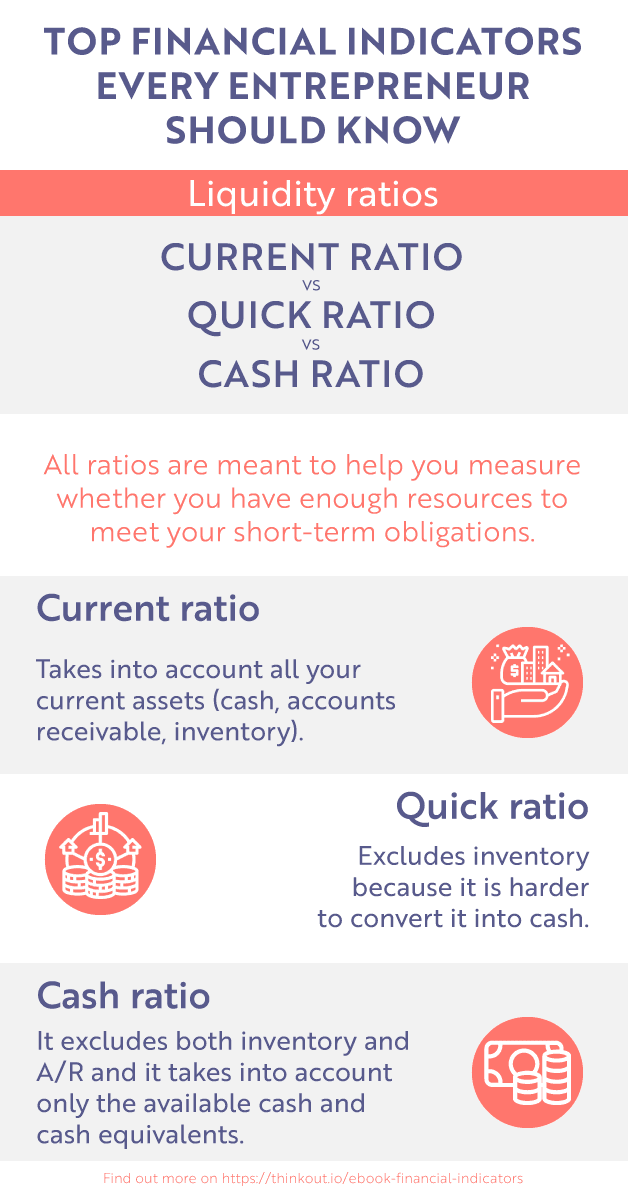

Indicatorii de lichiditate sunt deosebit de importanți deoarece te ajută să fii mereu conștient dacă firma ta își poate plăti obligațiile financiare curente, cum ar fi salariile, facturile de utilități, furnizorii, impozitele.

Sunt relevanți mai ales pentru companiile mici care sunt mai predispuse la lipsa de lichidități. Totuși, acest lucru nu înseamnă că marii jucători ar trebui să-l evite. Cu cât este mai mare compania, cu atât este mai mare nevoia de cash și risc ridicat de nerespectare a scadențelor.

Lichiditatea curentă

Este un indicator de lichiditate care măsoară capacitatea companiei de a plăti toate datoriile curente (pasive) prin utilizarea activelor curente (cele care pot fi convertite cu ușurință în cash). Unele exemple de active lichide sunt banii disponibili în conturi, creanțele (facturi emise, dar neîncasate) și inventarul.

Poți calcula lichiditatea curentă utilizând această formulă:

Lichiditatea curentă = Active curente / Datorii curente

Dacă rezultatul este mai mic decât 1, este posibil să nu poți plăti toate datoriile pe termen scurt cu activele curente. Prin urmare, o valoare apropiată de 1 sau mai mare este de dorit pentru aproape fiecare industrie.

Pe larg, asta înseamnă că poți plăti o singură dată toate datoriile cu activele curente disponibile. Dacă indicatorul este 2, atunci valoarea activelor este dublă în comparație cu datoriile. Un alt mod de a spune este că pentru fiecare 1 $ pe care îl datorezi, deții 2 $ pe care îi poți utiliza pentru a plăti.

Totuși, nici o valoare care este prea mare este nu este de dorit. O valoare ridicată a indicatorului poate însemna că firma nu își folosește eficient banii pentru investiții noi, are prea multe stocuri (bani cash blocați) sau că nu plătește dividende asociaților.

Pentru a crește compania cât mai sănătos, trebuie menținut un echilibru între activele și datoriile curente. Atunci când stabilești obiective legate de acest indicator ia în considerare:

• de câți bani ai nevoie pentru a-ți achita toate datoriile curente (rate lunare, furnizori, salarii, etc); • care este cantitatea de materie primă de care ai nevoie pentru a satisface nevoile clienților; • ce investiții noi trebuie să faci și care este suma aproximativă de bani de care ai nevoie pentru perioada următoare.

Reține că de fiecare dată când efectuezi o tranzacție, informațiile din bilanț se modifică, fapt ce poate influența și lichiditatea curentă.

Citește în continuare despre indicatorii de lichiditate

Descarcă ebook-ul

Distribuie articolul

Abonează-te la newsletter

Newsletterul ThinkOut explorează noi idei prin care antreprenorii pot face management financiar simplu, fără mult stres.

Citește în continuare

Află mai multe despre analiza financiară a afacerii tale

Cash flow

Diferența dintre profit și cash flow

Doi dintre cei mai utilizați indicatori financiari în managementul de business pe care îi poți folosi și tu în compania ta.

aprilie 06, 2021

Citește

Antreprenoriat, Cash flow

Tu știi cât de îndatorată este compania ta?

Indicatorii financiari de performanță îți vor fi de folos pentru a răspunde mai ușor unor întrebări despre afacerea ta.

noiembrie 11, 2020

Citește

Cash flow

Ce este lichiditatea?

Află în ce momente ar fi ideal să ai la dispoziție suficiente lichidități pentru a asigura continuitatea business-ului tău.

septembrie 13, 2019

Citește